Les solutions d’automatisation des processus Back Office, Middle Office et Front Office sont un enjeu majeur pour les acteurs de l’investissement alternatif. Elles permettent de traiter plus rapidement des actions simples, répétitives et chronophages. Aujourd’hui les entreprises ont tout intérêt à se doter de solutions d’automatisation des processus afin de réduire leurs coûts et améliorer la qualité de travail des équipes.

Les acteurs du marché du Private Equity accusent un léger retard dans leur mue digitale, surtout en ce qui concerne leur activité propre (booking des transactions, reportings réglementaires et investisseurs, collecte des données des actifs sous-jacents, orchestration des processus de deal flow, etc).

Beaucoup d’entre eux travaillaient jusqu’à présent de manière manuelle avec des tableurs Excel. Or, désormais, la pression sur les marges est importante, du fait notamment du pouvoir de négociation croissant des investisseurs. La digitalisation permettrait donc aux fonds de réduire leurs coûts opérationnels. L’automatisation des processus doit couvrir l’ensemble des fonctions de l’asset management à savoir, le Back, le Middle et le Front Office.

L’automatisation des opérations Back Office

Dans la plupart des sociétés, le rôle du Back Office est de faciliter le travail des équipes en Front Office. Les équipes sont généralement composées de personnel administratif. Les intervenants du Back Office n’ont généralement pas d’interactions directes avec les clients. Parmi les tâches courantes en Back Office : la saisie et l’analyse de données, la rédaction, la recherche, le traitement des demandes, la comptabilité, les ressources humaines et le soutien informatique.

Le Back Office traite donc généralement les demandes manuellement sur Excel ou via plusieurs applications qu’ils doivent corréler. Le principal problème qui se pose est le risque d’erreur opérationnel qui reste élevé. Généralement, les clôtures comptables réalisées sur Excel suivent un processus long et fastidieux qui engendrent de nombreux retraitements manuels pouvant induire une lenteur dans la production de reportings comptables (bilans, comptes de résultat) et financiers (CAS).

La mise en place d’une gouvernance permet d’installer une chaîne de contrôle entre les différents acteurs tels que les investisseurs, fonds et entreprises acquises. La gouvernance s’attache à analyser les relations de contrôle entre les différentes parties prenantes à travers la règlementation entrée en vigueur. Au vu de l’augmentation des contrôles KYC (Know Your Customer) et des procédures pour les entreprises, les acteurs du secteur se doivent de collecter et vérifier les informations concernant l’identité et l’intégrité des investisseurs.

Dans ce contexte, chaque entreprise doit instaurer une gouvernance adaptée afin de favoriser la création de valeur de manière durable. Cela permet notamment de garantir au mieux la gestion des risques et réduire les fraudes et la corruption.

Que peut-on attendre de l’automatisation des opérations back office ?

- L’automatisation des processus permet de faciliter le suivi des flux titre et cash mais également de produire des extractions rapidement en réduisant le risque d’erreur. Les équipes peuvent ainsi se concentrer sur des tâches plus stratégiques et à forte valeur ajoutée.

- La mise en place de solutions d’automatisation permet d’atteindre plus de scalabilité en gérant plus de fonds, d’investisseurs et de flux.

- Les processus automatisés permettent une meilleure consolidation des données afin que les gestionnaires puissent prendre rapidement des décisions sur la base de données fiables et à jour.

- D’un point de vue comptable, il est stratégique de centraliser les informations au sein d’une seule base de données et de mettre en place un interpréteur comptable solide afin d’automatiser les écritures comptables.

- L’importance d’installer une gouvernance de données structurée est un enjeu majeur pour les organisations. Cela créé un climat de confiance de nature à attirer les investisseurs et réaliser de nouveaux investissements.

- L’automatisation de compliance permet de contrôler les process pré-trade et post-trade afin de vérifier que la stratégie d’investissement du fonds est bien suivie et de s’assurer que les contraintes réglementaires sont bien respectées.

L’automatisation des opérations Middle Office

Situé entre le Front et le Back Office, le Middle Office est l’intermédiaire entre ces deux services. Il doit être réactif et performant afin de contrôler les données du Back tout en étant support du Front Office.

Le Middle Office participe à la bonne réalisation des opérations affectant l’actif et le passif des véhicules d’investissement et contribue à l’élaboration des états périodiques comptables et financiers des véhicules d’investissement. De plus, le Middle Office est amené à produire pour les gestionnaires des rapports de performance et des analyses ad-hoc qui leur permettent de suivre et piloter les sociétés en portefeuille.

Selon le type de structure d’investissement, et notamment celles qui utilisent la classe d’actif « private Debt », la réalisation et le suivi des calculs comme les intérêts cash et PIK sont des tâches complexes et chronophages.

Nos convictions concernant la digitalisation du Middle Office.

- La digitalisation impacte tout autant les activités de Middle Office des acteurs du marché du Private Equity. La disponibilité rapide des données et leur format constituent un défi majeur.

- La simplification des processus améliore le flux d’informations et la qualité des données.

- Les initiatives de digitalisation doivent être menées progressivement et faire l’objet d’une conduite du changement afin de garantir l’adhésion des collaborateurs.

- Chaque ligne au portefeuille doit être analysée et suivie. Le Middle Office doit générer des indicateurs de performance sur le portefeuille pour les gérants afin qu’ils puissent rentabiliser et optimiser le pilotage des sociétés sous-jacentes. Il est donc important de modéliser, simplifier et automatiser les calculs des différents KPI.

L’automatisation des opérations Front Office

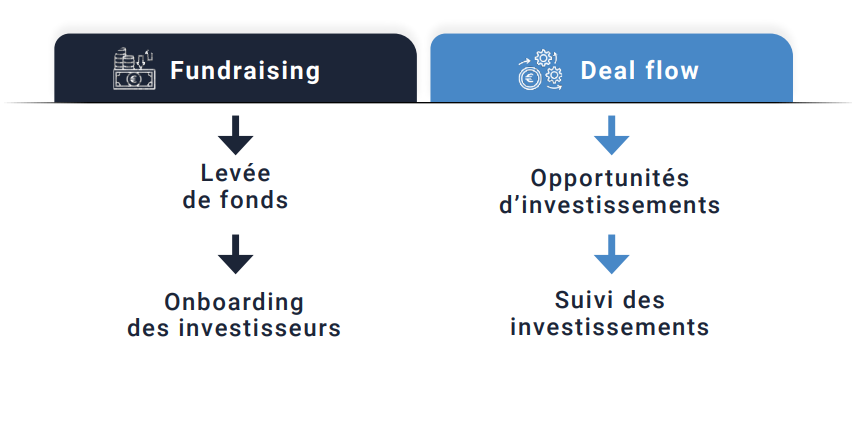

Le Front Office est l’interface de la société de gestion avec les investisseurs d’une part et les sociétés en portefeuille d’autre part. En d’autres termes, les intervenants du Front Office ont des interactions directes avec les investisseurs et le board des sociétés tout au long du cycle (Fund raising – Deal flow – Investment – Asset Management – Exit).

En fonction de l’organisation de chaque société de gestion, les principales fonctions de ce pôle sont : la levée de fonds, la recherche et l’onboarding investisseurs, l’identification et l’analyse des opportunités d’investissement, le suivi ainsi que le pilotage des participations.

La prise des décisions d’investissements doit être faite de manière rapide et rationnelle.

Les avantages de l’automatisation des opérations impliqués dans les fonctions du Front Office.

L’automatisation des processus du Front Office aide les sociétés de gestion à :

- Libérer du temps aux équipes Front afin qu’elles se concentrent sur les activités de levées de fonds, de sourcing et d’analyse des deals et de diversification du portefeuille d’investissement.

- Améliorer et fluidifier la communication interne lors des processus de due diligence mais aussi la communication externe vis-à-vis des investisseurs.

- Obtenir des analyses en temps réel afin de mieux piloter les fonds d’investissements.

Conclusion

L’automatisation des tâches devient un enjeu majeur dans la plupart des entreprises actuelles. Aujourd’hui chaque entreprise se doit d’automatiser des processus afin de gagner du temps et de réduire les coûts de production. Les acteurs de l’investissement alternatif doivent prendre connaissance des nombreuses opportunités qu’offre la donnée pour pouvoir ensuite sélectionner les plus pertinentes et préparer leur mise en place au travers d’une roadmap de cas d’usages data.